子どもにかかるお金が不安!マイホームも欲しいし老後のお金も気になるし、誰かに相談したい!

でもお金の話って友達とは話しにくいなぁ…

そんな時におすすめなのが保険相談。

特に「保険チャンネル」は無料な上にメリットが多くて一押し!保険以外のお金の相談もできるよ。

この記事で分かること

・保険チャンネルのメリット、他社との違い

・保険チャンネルのデメリット

・保険チャンネルを使った人の体験談

・保険チャンネルで相談する際の注意点

Q. 保険相談って色々あるけど、結局どれがいいの?

結論 無料の保険相談なら保険チャンネル一択!

ここからは保険チャンネルのメリット&デメリットを紹介しながら、なぜ他のサービスと比べて保険チャンネルがいいのか説明します。

保険相談が無料な理由や、相談する時の注意点も書いているのでぜひ最後まで読んでみてください。

目次

保険チャンネルとは

保険チャンネルとは、今の自分や家族に最適な保険を選んだり、お金についての不安をファイナンシャルプランナーと相談したりできるサービスです。

そして、保険チャンネルのサービスの一つに「FP無料相談」があります。

保険チャンネルは「保険の相談をする」だけでなく「ファイナンシャルプランナー(FP)にお金の相談をできる」サービスです。ここからはより詳しい内容をお伝えします。

相談できる内容

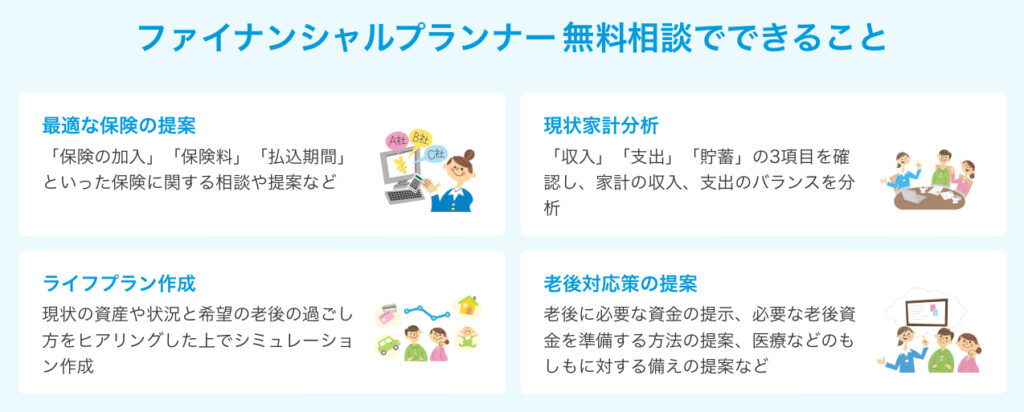

保険チャンネルは名前の通り保険相談を主体とするサービスです。無料で保険相談をできるサービスは他にもありますが、保険チャンネルの大きな特徴として「保険以外のお金の相談ができること」が挙げられます。具体的には以下のような多岐にわたる内容を相談することが可能です。

保険相談の中には純粋に保険のみの説明・紹介だけのサービスもありますが、お金の悩みがすべて保険で解決できるわけではありませんよね。結婚や出産、住宅取得、老後など人生のお金に関する悩み全般の相談に乗ってくれるのが保険チャンネルの大きな強みです。

現時点では何を相談すればいいか分からない、という場合でも「お金に関する不安が全くない」という人はほとんどいないのではないでしょうか。保険チャンネルでは具体的な悩みがない人の相談も大歓迎とのことです。

物価上昇など生活が厳しくなっている今だからこそ、保険チャンネルの無料相談でお金の不安を減らしませんか?

リクルートが運営

保険チャンネルの運営元は株式会社リクルートです。以下に挙げるリクルートのサービスは誰でも一度は耳にしたことがあるのではないでしょうか?

リクルートのサービス(一部)

リクナビ、HOT PEPPERグルメ、HOT PEPPERビューティー、ゼクシィ、じゃらん、SUUMO

各業界のトップと言える有名なサービスばかりですよね。そんな超大手のリクルートが運営する保険相談が保険チャンネルです。

ゼクシィ(結婚)、SUUMO(住宅)といった人生の大きな転機に関するサービスを提供しているリクルートだからこその安心感がありますね。

記事の後半でも取り上げますが、各種無料セミナーや無料で読めるコラムが充実している点でもリクルートが母体という経営的な安定を感じられます。

個人的な感覚かもしれませんが、あまり名前を知らない保険相談では営業実績のために無理に契約を勧められそうな気がしませんか?

そういった点でも運営元が大手というのは不安が少ないと思います。

(もちろん私のイメージであり、実際そうであるというわけではありません)

勧誘がしつこい?

無料の保険相談というと「契約するまで帰してもらえないんじゃ…?」「しつこく勧誘されそう」と不安になる人もいるのではないでしょうか。保険チャンネルではホームページに以下のように明記されており、しつこい勧誘は全くありません。

万が一勧誘されたと感じた場合は担当を変更することもできるので安心して相談できますね。

保険チャンネルのメリット(他社との共通点)

ここからは保険チャンネルのいい点をあげていきます。他社との比較のため、他社と共通の点と保険チャンネル独自のメリットとに分けて説明しますね。まずは無料保険相談サービスに共通する部分です。

ファイナンシャルプランナーに相談できる

一般的に保険相談ではファイナンシャルプランナーと呼ばれる担当者と話をします。

「ファイナンシャルプランナーってよく聞くけど、実際何をする人なの?」という疑問もあると思います。保険チャンネルのホームページには以下のように書かれています。

つまりお金に関する幅広い知識を持つ、お金の専門家ですね。

ファイナンシャルプランナーに関する資格としては「ファイナンシャル・プランニング技能検定」があり、よく聞く「ファイナンシャルプランナー3級」などはこの資格を指します。また、ファイナンシャル・プランニング技能検定に合格したのちに研修を受けることで取得できる「AFP資格」、さらに研修を受け、一定期間の実務経験を積むことですることで取得できる「CFP®資格」といった上級資格もあります。

実は「ファイナンシャルプランナー」は資格がない人でも名乗れますが、相談するなら資格を持つ人の方が信頼できますよね。保険チャンネルの担当者は全員有資格者なので安心です。

保険相談サービスによっては純粋に保険相談しかできないものもあります。せっかくお金の専門家であるファイナンシャルプランナーに相談できるのに、家計相談や教育資金の不安について話せないのではもったいないですよね。

お金の専門家にであるファイナンシャルプランナーに幅広い相談をすることができるのが自由テキスト" target="_blank" rel="noreferrer noopener">保険チャンネルの魅力です。

無料で相談できる

保険チャンネルは何度でも無料で相談できるサービスです。相談の内容にもよりますが、1回の面談で聞きたいことを全て聞けるとは限りません。1回目は無料でも2回目以降料金が発生するとなると、焦って適切な判断ができない可能性もありますよね。

保険チャンネルでは無料で何度でも相談できるため1度の面談で全て全てを決める必要はありません。むしろ、複数回面談したいと思える安心できるファイナンシャルプランナーを見つける良い機会と捉えましょう。

なお、無料相談を利用せず、有償でファイナンシャルプランナーに家計の相談をする場合の相場は下記の通りです。

上記は1時間当たりの金額なので、相談が長引けばそれだけ金額が上がります。また、回数を重ねるとそのたびに料金が発生するので聞きたい内容をすべては聞けないかもしれません。

もちろんお金を払って依頼する場合はどこにも忖度しない意見を言ってくれるなど、いい点も多いでしょう。しかし、何から相談すればいいか分からないという場合にはハードルが高いと思います。

まずは無料のFP相談を利用し、その相談を通して家計の問題が明らかになった際に有償のサービスを利用する、など使い分けをおすすめします。

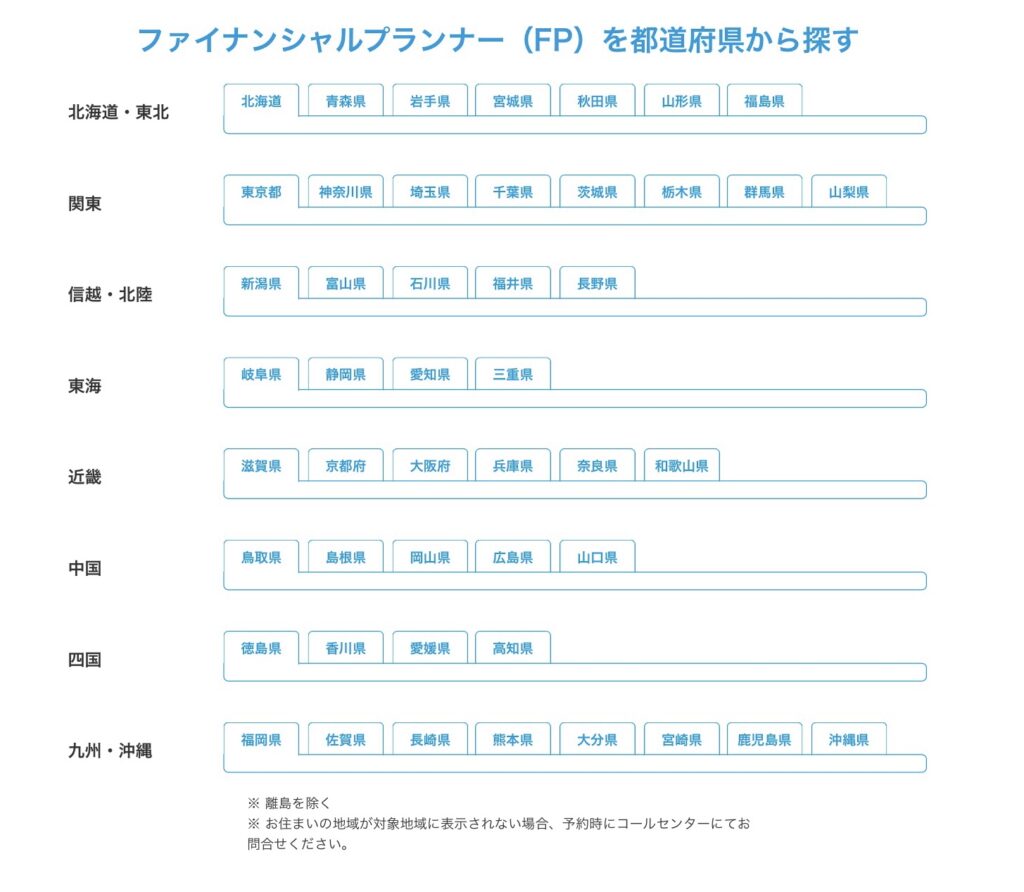

47都道府県で対応可能

保険チャンネルの対応エリアは全都道府県です。離島の場合は対応外ですが、その場合もオンラインでの相談が可能です。

運営元が大手のリクルートということもあり、住む場所に限らず相談できるのは魅力ですね。

希望があれば都道府県×相談したい内容(例えば「福岡県 住宅資金」など)によってぴったりのファイナンシャルプランナーを紹介してくれるので相談しやすいです。

なぜ無料なの?

ここまで読んできた読者の方の中には「そもそもなぜ無料で相談ができるの?」と疑問に思う人もいると思います。

保険チャンネルではその疑問にはっきり答えています。以下ホームページからの引用です。

無料で相談できる理由

提案商品の販売実績に応じて、保険会社等の商品を提供している会社からの手数料で成り立っています。その為、相談をされるお客様からは一切相談料をいただかずに運営することができるのです。もちろん何度ご利用いただいても相談料は無料です。(引用元:保険チャンネル)

つまり保険に加入した人の人数に応じて保険会社から受け取る手数料で運営されているということです。

しかし、だからといって無理に保険を提案し加入させる事はそのサービスの評判を下げることにつながります。そのため企業側も決して無理な勧誘はしないようになっています。

無料で相談することに申し訳なさを感じる必要は全くありません。必要があれば他の保険相談と併用しながら、本当に必要な保険のみに加入するようにしましょう。保険チャンネルのホームページにもこのように明記されています。

必要のない商品に加入する必要は全くありません。生命保険の支払保険料は、住宅購入の次に高い買い物と言われており、ライフプランシミュレーションを行いながら、じっくり検討すべきものです。ご納得いかなければご加入される必要はありません。(引用元:保険チャンネル)

それでもこういった無料相談に抵抗を持つ人もいるかもしれません。ただしその場合考えてほしいのは「保険相談を使っても保険会社と直接契約しても保険料も補償も同じ」という点です。

保険チャンネルなど保険相談を使って保険を契約する場合、保険料に手数料が上乗せされるわけではありません。あくまでも契約した場合に払うお金、いざという時に払われるお金の額は一緒です。

そして保険は人生の五大支出(住宅・教育・老後・車・保険)に数えられるほど生涯で見れば大きな支出となるものです。自分で比較検討するのも大切ですが、保険会社に直接相談してもその会社の保険を勧められるのが当然です。

その前に自由テキスト" target="_blank">保険チャンネルなどを利用してファイナンシャルプランナーに相談し、客観的な意見を聞いて契約することで長期にわたって満足のいく結果となる可能性が高まるでしょう。

保険チャンネルの特長(他社との違い)

ここからは他社と比べた保険チャンネルの強みを紹介します。「保険相談ってどれも同じじゃないの?」と思っている人はここを読んでぜひ保険チャンネルと他社の違いを比較してください。

(他社の中には下で紹介しているのと同様のサービスを提供している会社もありますが、保険チャンネルが特に優れている部分なので保険チャンネルの特長として紹介します)

FPの数が多い

まず最大の特徴として在籍するファイナンシャルプランナーが多いことが挙げられます。

筆者は地方都市在住ですが、他の無料FP相談で面談を申し込もうとした際、対応できるファイナンシャルプランナーがおらず結局相談できなかったことがあります。

一方、保険チャンネルのホームページで検索したところ30名以上が該当して驚きました。サービスの内容は色々ありますが、まずはファイナンシャルプランナーが見つからないと相談も何もできません。まず最初のハードルが低いのも自由テキスト" target="_blank" rel="noreferrer noopener">保険チャンネルの魅力です。

保険チャンネルに在籍するファイナンシャルプランナーは年齢、性別、経歴、資格が様々なのできっと自分に合う人を見つけることができますよ。

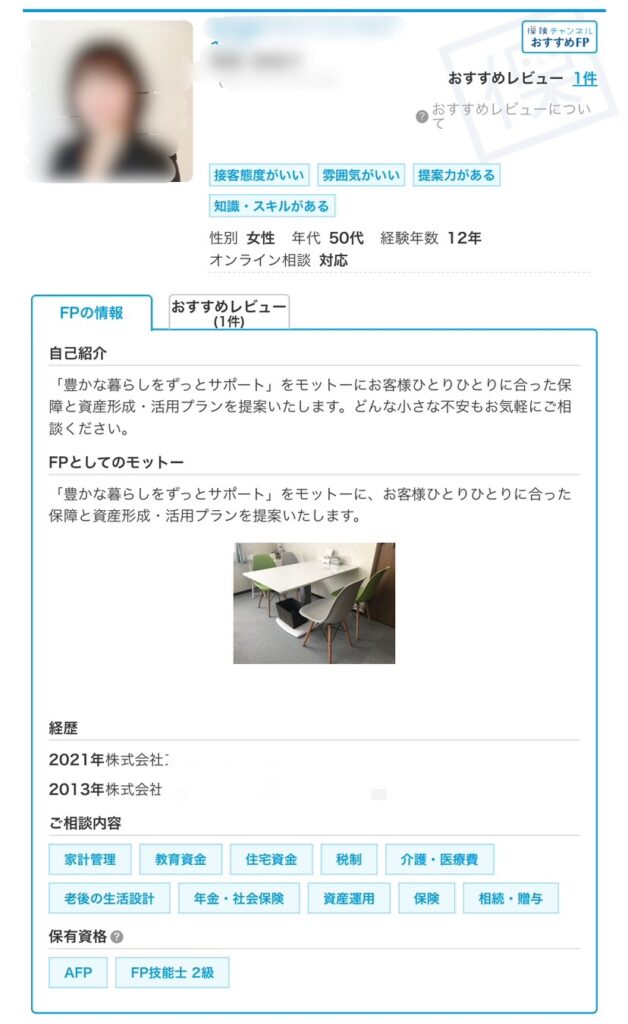

FPを選ぶことができる

またその多くのファイナンシャルプランナーの中から自分で担当を選ぶことができるのも保険チャンネルの大きな特長す。

名前や経歴保有資格のほかにメッセージが書かれているので、その人がどんな話が得意なのか自分で判断して選ぶことができます。さらに、写真も載っているので雰囲気も伝わります。その人に相談したお客さんの口コミも載っており、実際にどのような相談ができるのかよくわかるのもとても参考になります。

また、「自分で選ぶのが大変!」という場合には地域を選ぶだけでも申し込むことができます。

ファイナンシャルプランナーを自分で選んだ場合も選ばなかった場合も、「この人合わないな…」と思ったら担当を変更できるので安心してくださいね。

オンラインか対面か選べる

保険チャンネルでは相談をオンラインでするか対面でするか選ぶことが可能です。

人によっては子育て中だったり、体調不良で職場を休んでいたりと外での面談が難しいこともあるでしょう。その場合オンライン面談で相談ができるのはとても便利ですね。「とりあえず1回話を聞くだけにしよう」という場合はオンラインの方がハードルが低いと感じられるかもしれません。

オンラインのメリット

・自宅から出なくていい

・直接会う必要がない

オンラインのデメリット

・資料を見せてもらう場合、見にくいことも

・なかなか相手と打ち解けにくい

対面相談では自宅に来てもらうことも可能です。自宅に来てもらうことで家庭の雰囲気を分かってもらい、将来の話などもしやすいかもしれません。

ただ、自宅には入れたくない場合もありますよね。その場合、保険チャンネルではカフェ等で会って相談することも可能です。

対面のメリット

・担当者の人柄が分かりやすい

・紙などに書いて視覚的に整理しながら話がしやす

・その場で資料(パンフレットなど)を受け取れる

対面のデメリット

・オンラインよりも緊張する(個人差あり)

※女性が相談する場合は女性の方が緊張しないかもしれないが、女性ファイナンシャルプランナーは男性より少ない

・自宅以外でする場合、移動の手間がかかる

私はオンライン、自宅、カフェで保険(FP)相談をしましたが、個人的にはカフェが一番よかったです。

保険相談サービスによっては店舗に出向くタイプや自宅しか選択肢がない場合もあります。会社によっても様々ですが、保険チャンネルはこちらで場所を指定できるので融通が利きやすいですね。

幅広い分野の相談が可能

保険チャンネルは保険という名前が付くサービスですが保険以外のお金にまつわる様々な相談をすることができます。保険を決める前に今後必要なお金や住居取得の資金老後にかかるお金など家計の相談をできれば安心ですよね。

「保険の見直しをして家計を改善したい」と考えるのは正直家計管理の上級者です。この記事を読んでいるあなたがそのような目的で読み始めたのだとすれば素晴らしいです。

ほとんどの人は「何からしていいか分からない…。うちの家計、これで大丈夫なの??」と漠然とした悩みを抱えているのではないでしょうか。保険チャンネルの相談ではその悩みの解決となるヒントが得られるかもしれません。

ライフプランや現在の家計の状況を伝えたうえで、保険が必要であれば必要な商品を紹介してもらう。そのような使い方ができるのも保険チャンネルの大きなメリットといえます。

相続や税金の個別の問題については範囲外になる可能性も。あくまでも家計を見直すきっかけとして活用しよう!

コラム・無料セミナーが充実している

保険チャンネルは大手企業のリクルートが運営しているということもあり保険相談のサービス以外にも各種特典が用意されています。

例えば保険チャンネルのホームページには専門家が監修したコラムが掲載されています。医療保険や公的な社会保障についても詳しく書かれているのでコラムを読むだけでもとても勉強になります。利用者にきちんとした知識を提供しようとしている姿勢に好感が持てますね。

無料のセミナーが定期的に開催されているのも保険チャンネルの特徴です。セミナー会場は東京のことが多いですが、オンラインセミナーも多いのでどこに住んでいても気軽に参加することができます。

これらのコラムやセミナーは保険チャンネルに申し込みをしなくても読んだり聞いたりすることが可能です。相談する前にまずは自分で知識をつけたいという人はまずはこれらを活用してみてはいかがでしょうか。

保険チャンネルのデメリット

このように優れた点の多い保険チャンネルですが、デメリットはないのでしょうか?

実はいくつかデメリットと呼べるかもしれない情報が見つかりました。ここからは保険チャンネルのデメリットとして考えられるものを3つ紹介します。保険チャンネルを使うか迷っている人はぜひ読んでみてください。

取り扱う保険会社が少ない

1つ目は取り扱う保険会社が少ない点です。

扱う保険会社が多い方がいろいろな選択肢から選べて良い気がしますよね。保険チャンネルが取り扱う保険会社の数は本当に少ないのでしょうか?代表的な会社と比較してみました。

| 保険チャンネル | マネードクター | ほけんの窓口 | マネーキャリア | 保険見直し本舗 | |

|---|---|---|---|---|---|

| 生命保険 | 14社 | 30社 | 30社 | 23社 | 25社 |

| 損害保険 | 13社 | 11社 | 20社 | 12社 | 13社 |

| 合計 | 27社 | 41社 | 50社 | 35社 | 38社 |

こうやって見ると確かに保険チャンネルが取り扱う保険会社の数は少ないことが分かります。

ただ、保険チャンネルが提携している会社のラインナップを見ると「むしろこれ以外にどんな保険会社があるの…?」と思うくらい、メジャーな保険会社は網羅している印象です。

例えばとても珍しい持病があったり、どうしても譲れない条件が一般的でなかったり、という場合には1つでも多くの選択肢の中から最適なものを選ぶ必要があるかもしれません。しかし多くの人にとってそこまで多くの会社の保険商品を比較する必要はないと感じます。むしろ、選べる数が多すぎると迷ってしまう一方でしょう。

保険チャンネルは保険以外の相談ができるという大きな特徴があります。家計の状況や今後の見通しをもとに最適な保険に入りたい場合は、取り扱いのある保険会社の数よりも信頼できるファイナンシャルプランナーに出会えるかの方が重要ではないでしょうか。

ライフプランなどを説明した上で提案された商品が不安な場合は、他にお勧めの商品がないか確認するために取扱数の多い別の保険相談サービスを利用するのも1つの方法です。

メルマガがうざい?

保険チャンネルの口コミを調べるとメルマガが多く来ると言う意見も見られました。確かに不要なメルマガは迷惑ですよね。

しかしメルマガは受け取るか受け取らないか選択することができるので、申し込みの際に間違えずに「受け取らない」を選択しましょう。

また、間違えて受け取るを選択した場合も、マイページから簡単に変更できるので安心してください。

合わないFPに当たることも…

最後のデメリットとしては、担当となるファイナンシャルプランナーに当たり外れがあり得ることが挙げられます。お互い人間なので、どうしても合う合わないがある可能性はあります。もちろんこれは保険チャンネルに限った話ではありません。

私も以前全く別の会社で保険相談をした時の男性ファイナンシャルプランナーが、(悪気は無いのでしょうが)とても上から目線なタイプで嫌になった経験があります。その時はもともと学資保険の相談をしたいだけだったので、一度自宅に来てもらって話をして終わりました。(その時は自宅以外選べませんでいた)

保険チャンネルでは申し込みの際に写真を見て決めることができるので、どんな人が来るのか不安になることも少ないです。

さらに地域を担当するファイナンシャルプランナーが一覧になっており、それぞれの人の得意なジャンルが書かれているので自分の聞きたい内容に詳しい人を人を指名することができます。

また、担当が合わなかったり、強引に勧誘をされたりした場合は次回以降別の人に変更してもらうこともできます。その場合ももちろん料金はかかりません。

まずは一度申し込んで話を聞いてみてはいかがでしょうか。

保険チャンネルの体験談

ここからは保険チャンネルのホームページに掲載されている体験談をいくつか紹介します。サービスを提供している側が出しているものなので肯定的な内容ばかりですが、相談できる内容などは参考になります。

保険チャンネルの申し込み方法は?

保険チャンネルの申し込みはホームページから簡単にすることができます。写真も見ながら順に説明していきます。

FPを指名する場合

ファイナンシャルプランナー一覧の中から自分で選びたい場合は、地域を選んだあと一覧から選びます。相談したい内容を付け加えて調べることも可能です。

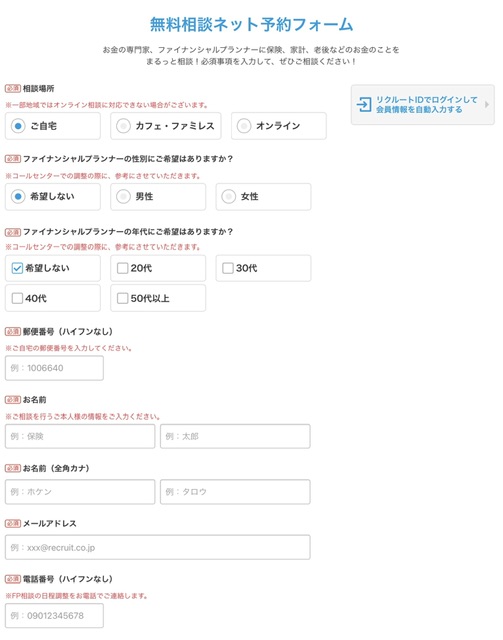

FPを指名しない場合

ファイナンシャルプランナーを特に指名しない場合は、予約フォームへ必要事項を入力します。

送信後、折り返しの連絡があるので詳細はその際に決定します。日程も場所もこちらの都合を優先してくれるので、あらかじめ希望の日程・場所を決めておくとスムーズです。

面談にかかる時間は、内容にもよりますが約1~2時間です!

保険チャンネルの面談の前にした方がいいこと

自由テキスト" target="_blank" rel="noreferrer noopener">保険チャンネルに申し込みをし、ファイナンシャルプランナーとの面談が決まったら以下の3つのことをしておくことをおすすめします。

ポイント

・月々の収支を書きだす

・世帯全体の資産と負債を確認する

・ざっくりとライフプランを考える

この3つをしなくても面談はできますが、時間が長くかかったりこちらの意図と異なる提案をされる可能性もあります。そのため、ぜひ事前にしておくことをおすすめします。個人差はあると思いますが30分程度で終了します。

また、今からおすすめする内容をする際、日本FP協会のホームページにある便利ツールが大変役立ちますのでぜひダウンロードして使用してみてください。

スマホの場合もこれを元にノートなどに書くとずいぶん分かりやすいと思います。

おすすめツール(無料)

収支確認表・バランスシート・ライフイベント表(日本FP協会提供)

※PDF・Excelから選べます。

月々の収支を書きだす

まず1つ目に現在の収支を書き出しておきましょう。

ライフプランを考える際に収入と支出のバランスは切っても切れない関係です。収入は源泉徴収票があれば最も確実ですが、給与明細でもよいです。

支出は家計簿をつけている人はそれを持参しましょう。家計簿をつけていない場合はざっとでいいので毎月かかるお金と特別費としてかかるお金を紙に書いておくとわかりやすいです。

世帯全体の資産と負債を把握する

2つ目に、世帯全体の貯金(投資)額を明らかにしておきます。

定期預金や貯蓄性の保険がある場合は、それらの内容も記載しておくとより正確な家庭の状況が分かります。口座が複数ある場合はざっくりでもいいので合計して、世帯全体でいくら貯金(投資)があるのかを明らかにしておきましょう。

また、住宅や車を購入する際に組んでいるローンや支払の残っている奨学金は負債として扱います。

ざっくりとしたライフプランを考える

最後にざっくりとで良いので将来のライフプランを検討しておきましょう。ライフプランとは将来自分がどうしたいか、どうなりたいかを考えたものになります。

そう聞くと難しく感じるかもしれませんが、今から5年後に車を買い換える、10年後に家を建てるなど将来したいことを挙げていくと考えれば楽しくなります。

お子さんがいる場合は入学時にまとまったお金がかかる傾向があるので、何歳の時にいくら程度お金が必要なのかを前もって知ることで計画的に貯金をすることができますよ。

また、子どもが大学を卒業する時の夫婦(専業主婦の場合は夫のみ)の年齢が分かると、大学卒業後にどれくらいのペースで老後に必要なお金を準備しないといけないのかが分かります。

わが家でも年に1回程度夫婦で話し合い、今後のお金の予想と計画を立てています。

初めてする時は時間がかかるかもしれませんが、ぜひこれをきっかけに理想の将来像を描いてみてください♪

保険チャンネルの面談での注意事項

ここまで長い記事を読んでいただき、ありがとうございます!

最後に保健相談をする際の注意点を2つ紹介します。

その場で保険に申し込まない

1つ目は「その場で保険に申し込まない」ということです。

担当のファイナンシャルプランナーとの話の中で、医療保険や収入保障保険など提案されることがあると思います。

もちろん保険のプロですしその保険を勧める理由があるとは思います。しかし、その場で契約を決めてはいけません。保険は人生の中の五大支出に数えられるほど高額な買い物です。必要な保険に入る事は重要ですが、無駄な保険に入るのは非常にもったいないです。

面談の中で盛り上がり勢いで契約したくなることもあると思いますが、まずは一旦持ち帰り冷静に保険の内容や金銭的な負担を考えましょう。

それができないから保険相談を頼んだんだ!と言う人は他の保険相談で話を聞いてみるのはいかがでしょうか?「今この保険に入るか迷っていて…」と言えばその保険の内容や家計に合っているかを判断してくれるでしょう。

もちろん保険相談をしている側も商売なので、多少は商品を買って欲しいという気持ちがあるはずです。それを理解した上で本当に必要な商品かどうかを検討しましょう。

家庭の優先順位を考えておく

2つ目は「家庭の優先順位を考えておくこと」です。

みなさんにとって理想の生活、理想の将来像はどのようなものですか?

例えば「 将来は 夫婦二人でのんびりしたところに移住したい。」「 将来の万が一のリスクに備えるために毎日の生活を切り詰めるのは嫌だ。」そのような思いを抱えていませんか?

このような自分たちが大切にしたいこと、いわば生活の優先順位を考えておくことがとても大切です。

家計管理には「この方法が絶対に正しい」という方法があるわけではありません。その家庭に応じた優先順位 や方法があります。

保険相談はあくまでもより良い人生を送るためのお金の相談です。自分たちの家族が大切にしたいことを考えた上で、その理想を叶えるために必要な保険があれば加入すようにしましょう。

「今はまだいいかな…」と思うかもしれませんが、何もしないままでは生活は厳しくなる一方です。

ぜひ一度相談してみてください。きっと未来が変わりますよ。